日前,国务院办公厅转发证监会等部门《关于加强监管防范风险促进期货市场高质量发展的意见》,对我国期货市场高质量发展作出了系统谋划和安排。10月17日,中金所发文指出,要稳步推动更多符合条件的商业银行参与国债期货交易试点,建设高质量国债期货市场。

据介绍,商业银行是我国债券市场最重要的持债主体。2020年,证监会与财政部、人民银行、原银保监会四部委联合发布公告,允许符合条件的试点商业银行参与国债期货交易。目前,已有6家商业银行获准试点参与国债期货,部分试点银行在探索运用国债期货管理国债承销、做市、自营交易等环节的利率风险取得了较好成效,为更多商业银行参与国债期货提供了有益借鉴。

中金所表示,随着债券市场的波动增加,商业银行运用低成本、高效率的国债期货管理利率风险具有重要现实意义,可以提升商业银行经营稳健性,进一步健全国债收益率曲线,服务债券市场高水平对外开放。商业银行资产负债端对利率波动较为敏感,积极运用国债期货管理利率风险,可以最大程度平抑利率波动带来的损益变化,增强风险抵抗能力。此外,商业银行还可以运用国债期货调整资产组合久期,以更低的流动性成本精准实现资产负债管理目标。

从市场建设角度看,自2013年以来,中金所先后上市了5年期、10年期、2年期和30年期国债期货产品,形成了覆盖短、中、长、超长期限相对完整的产品体系,国债期货市场发展平稳有序,生态持续优化:

一是成交持仓稳步增长,交易理性稳健。2024年1~9月,国债期货日均成交21.66万手、日均持仓48.60万手,分别较上年增长20.54%、24.21%。国债期货成交持仓比维持在0.4倍左右,保持在合理水平。

二是市场参与者机构化、专业化程度持续提升。近年来,中长期资金参与国债期货市场的步伐明显加快,商业银行、保险机构参与度逐步提升,基本养老保险基金、年金基金等陆续深化参与,证券公司、公募基金等机构参与专业性增强。

三是制度创新持续推进,激发市场参与活力。近年来,中金所不断完善国债期货交易机制,包括引入单向大边及跨品种单向大边保证金制度、开展国债作为保证金业务、实施券款对付(DVP)交割机制、启动期转现交易、引入做市商制度等,有效满足投资者多样化的交易需求,进一步提升了国债期货市场的流动性和承载力。

国债期货市场的发展,对金融市场和实体经济的发展形成了助力。中金所指出,国债期货在支持债券发行和财政政策实施、提升国债市场流动性和定价效率、助力实体企业降低融资成本、增强中长期资金风险管理能力、服务机构产品创新等方面的作用日益显现,为服务金融市场和实体经济发展作出了贡献。

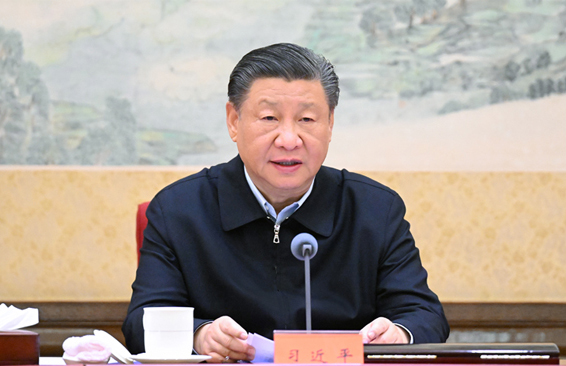

中金所表示,将坚决贯彻落实党的二十届三中全会精神,牢牢把握强监管、防风险、促高质量发展的主线,依托国债期货跨部委协调机制,积极总结已参与国债期货交易商业银行试点相关经验,稳步推动更多符合条件的商业银行参与国债期货交易试点,建设高质量国债期货市场,更好助力我国多层次债券市场发展。

(编辑:王星)

凡本网注明“来源:企业观察网”的所有作品,均为《企业观察报》社有限责任公司合法拥有版权或有权使用的作品,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:企业观察网”。违反上述声明者,本网将追究其相关法律责任。凡本网注明“来源:2024年新澳彩开奖结果(非企业观察网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如其他媒体、网站或个人转载使用,须保留本网注明的“稿件来源”,并自负法律责任。如因作品内容、版权和其它问题需要同本网联系的,请在相关作品刊发之日起30日内进行。联系方式:010-68719660。